Ini adalah kadar pulangan ASB sepanjang tahun-tahun lepas,

Year --- Dividend(%) --- Bonus(%)

----------------------------------------------

1990 8.0 6.0

1991 8.5 4.0

1992 7.5 5.0

1993 9.0 4.5

1994 9.5 4.5

1995 10.0 3.0

1996 10.25 3.0

1997 10.25 1.25

1998 8.0 2.5

1999 10.50 1.5

2000 9.75 2.0

2001 7.0 3.0

2002 7.0 2.0

2003 7.25 2.0

2004 7.25 2.0

2005 7.25 2.0

2006 7.20 1.5

2007 7.30 1.25

Dalam menilai pulangan dari ASB, adalah penting untuk anda memahami, pengiraan dividen dan bonus untuk pelaburan ASB adalah berlainan sama sekali. Hanya kerana PNB umumkan dividen 7.30% setahun dan bonus 1.25%, anda TIDAK BOLEH merumuskan bahawa dividen ASB adalah bersamaan 8.55% setahun.

Ini kerana, dividen ASB dibayar mengikut baki purata sepanjang 12 bulan lepas, manakala bonus ASB dibayar mengikut baki purata sepanjang 120 bulan (10 tahun) lepas. Bonus 1.25% itu hanya akan dapat penuh, jika baki purata anda kekal tidak berubah sepanjang 120 lepas. Jika anda baru melabur tahun lepas, sudah pasti bonus yang diperolehi BUKAN 1.25%, sebaliknya sekitar 0.1% sahaja (sangat kecil).

---------------------------------------

Kedua, tentang pakej pinjaman ASB. Secara umumnya orang guna 3 jenis pinjaman berbeza untuk pelaburan ASB mereka.

1) Compounded Interest Term Loan (mcm loan rumah). Ini banyak diiklankan oleh bank komersial spt RHB, Maybank dan CIMB, mengikut kadar BLR.

2) Flat-rate Personal Loan (mcm loan kereta). Ini banyak dilakukan oleh sesetengah orang yang ambil personal loan dari Bank Rakyat, MBSB atau koperasi lain, kerana menyangka interest personal loan, lebih murah dari Term Loan bank di atas.

3) Overdraf ke atas cagaran ASB. Ini banyak dilakukan oleh sesetengah orang yang setelah ambil personal loan, mereka laburkan ke dalam sijil ASB dan kemudiannya mencagar sijil itu ke RHB untuk mendapat kemudahan overdraf untuk pelaburan lain.

Ketiga-tiga jenis pinjaman ini, dikira secara berbeza. Term Loan dikira secara compounded interest bulanan (APR rate), personal loan dikira secara straight-calculation (nominal rate), manakala Overdraft dikira secara daily rate (mengikut baki harian).

Di antara term loan dan personal loan, kadar interest manakah yang lebih mahal?

Bila nak buat perbandingan, anda TAK BOLEH banding secara kasar saja. RHB offer ASB loan terkini pada BLR - 1.25% = 5.5% setahun (based on APR rate). Kadar interest sebenar boleh berubah mengikut BLR.

Bank Rakyat offer loan pada kadar tetap untuk kakitangan awam pada kadar nominal 5.9% setahun. Untuk swasta yang guna post-dated cek, kadar nominal 6.9% setahun. Kadar nominal ini adalah KADAR PADA NAMA SAHAJA. Ia BUKAN KADAR SEBENAR (APR).

Kalau anda convert kadar nominal personal anda kepada kadar sebenar APR sama macam Term Loan bank (supaya perbandingan setara epal dengan epal), anda akan mendapati kadar sebenar personal loan anda hampir 2x ganda!! Ini bermakna, interest sebenar personal loan anda adalah sekitar 10%-12% setahun, hampir 2x kali lebih tinggi dari kadar interest term loan bank.

Sebagai contoh, kalau anda MASIH TAK PERCAYA, ambil loan RM50,000 untuk 10 tahun.

Interest term loan 10 tahun = RM 15,115.60 (at 5.5%) Interest personal loan 10 tahun = RM 29,500 (at 5.9%)

Jadi, samada anda nak pilih term loan bank, atau personal loan bank rakyat, fikir dengan baik. Jangan buat keputusan terburu buru tanpa melihat pengiraan terlebih dahulu. Ingat! FIGURES NEVER LIE.

----------------------------------------------

Untung atau rugi ASB ini, bergantung kepada bagaimana anda melihat skim tersebut. Dalam kebanyakan perbandingan, ramai orang terlupa nak ambil kira faktor interest loan dan kenaikan BLR. Mereka hanya nampak nilai pelaburan ASB selepas matang 10-20 tahun sahaja.

Pada mereka ini, melabur guna loan asb dan melabur guna duit sendiri, tanpa guna loan adalah sama, kerana mereka melihat dari segi jumlah wang yang keluar dari poket mereka, tanpa mengambil kira faktor interest dan kenaikan BLR.

Tu yang kekadang kita lihat, penggemar ASB loan akan sentiasa menyokong penggunaan loan, tak kira berapa kadar interest, kerana pada mereka, kononnya mereka boleh jana duit dengan menggunakan duit orang (duit bank). Mereka langsung tidak menyedari bahawa, yang sebenarnya bank GUNA NAMA MEREKA untuk labur ke dalam ASB, pelaburan tanpa risiko yang beri pulangan jauh lebih tinggi dari Fixed Deposit dan Bon. Interbank deposit rates pun tak beri pulangan setinggi 7% setahun.

Tapi kalau anda fikirkan betul-betul, kalau anda untung buat asb loan, takkan bank pulak yang rugi? Bank tidak akan perkenalkan produk yang buat mereka rugi, betul tak? Habis kalau bank yang untung, takkan kita pulak yang rugi? Kalau interest 5.5% setahun anda kira masih untung, bagaimana kalau kadar interest naik kepada 10% nanti? Adakah anda masih untung? Ni lah soalan yang ramai penggemar loan ASB terkebil-kebil nak jawab, sebab pada mereka, asal guna ASB loan, untung sampai kiamat.

Sebenarnya, dalam pelaburan ASB menggunakan loan ini, kedua dua pihak untung. Bank untung sikit, anda pun untung sikit. Dividen yang anda perolehi dari ASB, akan dihakis sebahagiannya menjadi interest loan bank. Bila anda pinjam RM50,000 untuk ASB loan, memang la anda bayar balik RM50,000, tetapi sebahagian dividen ASB, anda kongsikan kepada bank dalam bentuk interest, kerana mereka advancedkan dulu duit mereka.

Sebagai perbandingan, mari kita lihat contoh ini.

* Loan amount: $50,000.00

* Loan tenure: 10 years or 120 months

* Interest rate: 6.25% per year or 0.5208% per month

* ASB returns: 7% per annum or 0.5833% per month

* Inflation is disregarded

* Time Value of Money Formulas are used

* All dividend incomes are not withdrawn at all

* Interests and ASB dividends are compounded monthly

Monthly repayments = RM 561.39

Total payments = RM 561.39 x 120 months = RM67,366.80 Jumlah interest berbayar = RM67,366.80 - RM50,000 = RM17,366.80

ASB RM50,000 yang dilabur dari awal tahun 1, bulan 1, selama 10 tahun (120 bulan) RM50,000 pada kadar 0.5833% sebulan Baki selepas 10 tahun = RM 100,479.07

Untung = RM100,479.07 - RM67,366.80 (modal asal) = RM 33,112.27

Jika anda tak guna loan (kerana tak suka berhutang), sebaliknya melabur sendiri RM 561.39 setiap bulan terus ke dalam ASB, Baki ASB selepas 10 tahun = RM 97,165.94

Untung = RM 97,165.94 - RM 67,366.80 (modal asal) = RM 29,799.14

Dari pandangan kasar, memang nampak melabur guna ASB loan memberi keuntungan lebih sedikit dari melabur sendiri (RM33,112.27 berbanding RM29,799.14). Tetapi, hasil ini adalah berdasarkan assumption yang telah dinyatakan dari awal tadi.

Tetapi yang perlu anda ingat sebagai pelabur ASB, adalah risiko kenaikan interest (BLR). Kalau 1 tahun anda membayar RM 561.39 sebulan, Total payment = RM561.39 x 12 bulan = RM 6,736.68.

Masuk tahun 2, interest loan ASB naik kepada 8% setahun, kerana kenaikan BLR (untuk kawal inflasi yang naik lagi), monthly repayment terbaru anda sepatutnya menjadi = RM 600.71 sebulan (berdasarkan baki terkini selepas 1 tahun bayaran).

Total payment untuk baki 9 tahun lagi = RM 600.71 x 108 bulan = RM 64,876.68

Total payment (modal asal) selama 20 tahun = RM 6,736.68 + RM 64,876.68 = RM 71,613.36

Ini menyebabkan keuntungan anda berubah kerana kenaikan interest BLR

RM100,479.07 (baki ASB selepas 10 tahun) - RM 71,613.36 (modal asal) Untung selepas kenaikan interest = RM 28,865.71

Hasil = Dah lah kena bayar lebih RM600.71 sebulan, untungnya lebih rendah berbanding orang yang labur sendiri RM561.39 sebulan. Semuanya gara-gara kenaikan interest loan ASB.

PALING MALANG SEKALI :-

Bila anda tak arif tentang kewangan / pakej pinjaman, loan ASB dah naik kepada 8% setahun, tapi anda masih bayar bulanan ikut interest 6.25% dulu (iaitu masih bayar RM561.39 sebulan, berbanding RM600.71 sepatutnya) kerana bank tak suruh anda tambah bayaran setelah kenaikan interest, loan ASB anda bukan selesai dalam 9 tahun (selepas kenaikan interest pada tahun ke2), sebaliknya akan selesai dalam masa 10 tahun (extra 1 tahun menjadi total 11 tahun, berbanding 10 tahun kontrak asal).

Ini kerana, anda membayar bulanan lebih rendah dari yang sepatutnya, menyebabkan lebih banyak ansuran bulanan anda dihakis oleh kenaikan interest.

Jadi, total payment yang sepatutnya menjadi RM71,613.36, menjadi RM73,818.38 kerana anda tak adjust jumlah monthly repayment selepas kenaikan interest.

Dah lah kena bayar sampai 11 tahun, ini menyebabkan keuntungan anda (RM 26,660.69) jauh lebih rendah dari keuntungan orang yang labur sendiri RM561.39 sebulan selama 10 tahun sahaja (untung RM 29,799.14).

KEPUTUSAN SAYA

----------------------

Memandangkan dari pengiraan dan scenario di atas, kita dapat lihat perbezaan keuntungan orang yang labur guna ASB loan dan orang yang labur sendiri terus ke ASB tanpa loan, tidak banyak bezanya (RM33,112.27 berbanding RM29,799.14), dengan keadaan ekonomi negara yang tidak menentu (kenaikan minyak dan kenaikan inflasi), risiko kenaikan interest (BLR naik) pada masa akan datang, membuatkan pilihan kedua, iaitu melabur terus ke ASB tanpa guna loan, nampak JAUH LEBIH SELAMAT. Figures never lie!

Perlu diingatkan, analisis di atas akan memberi hasil yang berbeza, jika input yang diguna-pakai berubah. Jika terdapat sebarang kesilapan, sila email saya semula untuk pembetulan.

"BERKHIDMAT UNTUK MASYARAKAT"

AZHA SYAZRI HJ AZIZAN (H/P: 012-2011-555) Manager - Insurance, Takaful & Investment (AFPM) Tekad Smart Planning Sdn. Bhd. (538317-K) A corporate agency with MAA Assurance, MAA Takaful & MAAKL Mutual Fund For reliable & trusted advice,

Hubungi Kami

Followers

Lokasi C

Parkman Agro

|

Try My Fast URL: http://clix.to/ternak_cacing

|

Article CACING

- Alternatif dari Bahan Cacing Tanah (Lubricus Rubellus)

- Baja Kompos Secara Ringkasnya

- Baja organik berasaskan najis babi pula didedahkan

- Basic Earthworm Biology

- Cacing jana pendapatan lumayan

- Cacing pun Bisa Menguntungkan

- CACING SEBAGAI UBAT

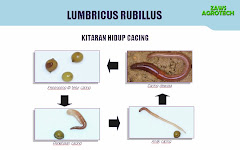

- Cacing Tanah - Lumbricus Rubellus

- CacingTanah

- Dulu makan gaji, kini pengusaha cacing berjaya

- Fatwa ternak cacing

- Harga baja kimia naik lebih 20%

- Harga mampu cecah RM600 sekilogram

- Hidup mewah - menternak cacing

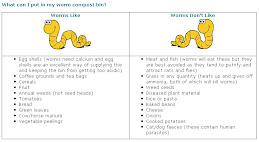

- How to make good compost

- Kitaran Hidup Cacing

- Kompos: Cara-cara Penyediaan Secara Sendiri

- Lawatan Penulis Blog LigaKampung

- Lawatan YB ke reban cacing di Kg Tehel

- Lintah Dan Cacing Harus Untuk Perubatan Dan Kosmetik

- Pasaran Cacing- Mana Arahnya

- Permintaan cacing di pasaran semakin tinggi

- Potensi Ternakan Cacing Kompos

- Ternakan cacing kompos.

- TONG SAMPAH MESRA ALAM - BioCom

- Usahawan cacing Kemaman

- Vermicompos

- Vermikompos (Kompos Cacing Tanah)

- Worm your way into money