Sekadar berkongsi ilmu pengetahuan dalam financial planning seperti yang pernah dibincangkan dalam kursus FP yang pernah saya hadiri

Ada pendapat (dari FP Cina) menyatakan, untuk menyusun perancangan kewangan yang sesuai dengan kehidupan kita, anda boleh menyusun ia seperti bagaimana anda menjalani hidup anda sekarang.

Sebagai contoh, dalam 1 hari (24 jam), anda menghabiskan masa 8 jam untuk tidur / berehat. 8 jam untuk bekerja dan 8 jam lagi untuk aktiviti semasa seperti bersukan, berhibur, belajar dan sebagainya. Dalam erti kata lain, anda membahagikan masa anda kepada 3 kategori utama, iaitu

1/3 untuk tidur / berehat

1/3 untuk bekerja

1/3 untuk aktiviti semasa

Dalam perancangan kewangan pun begitu juga, menurut pendapatnya. Setiap kali kita menerima income, pengurusan kewangan kita, terbahagi kepada 3 kategori utama, iaitu :-

1/3 untuk simpanan & pelaburan

1/3 untuk bayaran hutang pinjaman

1/3 untuk keperluan / tuntutan semasa

Sebab itulah, kalau kita tengok bila bank hendak meluluskan permohonan pinjaman kita, mereka mengukur kemampuan anda berdasarkan bayaran ansurans TIDAK BOLEH LEBIH dari 1/3 gaji bersih anda.

Of course, dalam kehidupan sebenar, anda boleh adjust sedikit nisbah di atas, untuk menyesuaikan diri seperti 30% untuk simpanan & pelaburan, 35% untuk keperluan semasa dan 35% untuk bayaran hutang. But roughly, itulah pecahan yang ideal dalam perancangan kewangan.

PECAHAN UNTUK SIMPANAN & PELABURAN

Dalam membuat simpanan & pelaburan, kita hendaklah menyimpan mengikut keperluan hidup kita. Bila sebut pasal keperluan hidup ini, manusia mempunyai 4 level keperluan hidup, iaitu :-

1) Keperluan asas seperti makanan, tempat tinggal, pakaian, kesihatan/perubatan , pengangkutan dan sebagainya

2) Keperluan jangka sederhana seperti pendidikan universiti

3) Keperluan jangka panjang seperti tabung persaraan

4) Kehendak / keinginan seperti melancong, rumah yang lebih besar, kereta yang lebih besar, pakaian yang lebih trendy, makanan yang lebih sedap dan sebagainya.

First 1/3 dari bajet simpanan (10%), perlu dibajet untuk melindungi KEPERLUAN ASAS anda. Kalau anda letak 10% dari gaji anda di bank atau ASB misalnya, adakah ia berupaya untuk melindungi keperluan asas keluarga anda, sekiranya semalam anda sudah meninggal dunia?

Contoh, gaji anda RM2,500 sebulan. Anda simpan RM250 sebulan untuk menjaga keperluan asas keluarga anda seperti belanja makan minum, tempat tinggal, pakaian, kesihatan / perubatan, pengangkutan dan sebagainya. Adakah ia mencukupi? Bagaimana kalau tak sampai 6 bulan, anda sudah meninggal dunia? Cukupkah simpanan RM250 x 6 bulan = RM 1,500 untuk melindungi keperluan asas keluarga anda?

Jawapannya, of course TIDAK! RM1,500 cukup untuk buat belanja kebumi anda sahaja. Sebabnya, kerana anda meletakkan 10% dari income anda tadi, ke dalam PRODUK KEWANGAN YANG SALAH! Meletak 10% dari income bulanan anda ke dalam bank atau ASB, TIDAK AKAN DAPAT MELINDUNGI KEPERLUAN ASAS KELUARGA ANDA.

10% tadi, sepatutnya diletakkan ke dalam insurans / takaful. Hanya produk kewangan ini sajalah, yang dapat MELINDUNGI KEPERLUAN ASAS KELUARGA ANDA.

Sebagai contoh, sekiranya anda berumur 35 tahun (tak kira lelaki atau wanita), dengan meletak RM150 sebulan ke dalam insurans/takaful, anda boleh mendapat jaminan tanggungan kerugian spt berikut :-

RM2,000 untuk khairat kecemasan (within 24 jam) untuk belanja kebumi

RM5,000 untuk khairat tambahan seperti upah haji, zakat dan sedekah.

RM300,000 harta pusaka untuk keluarga jika meninggal dunia apa jua punca

RM300,000 gantian-gaji jika lumpuh keseluruhan (lumpuh 2 anggota utama atau lebih)

RM60,000 gantian-gaji jika menghidap salah 1 dari 36 penyakit kritikal

Jadi, kalau anda perhatikan di sini, dengan pampasan insurans RM300,000 yang diberikan kepada anda jika anda lumpuh keseluruhan misalnya, wang tersebut jika dilaburkan-semula ke dalam investment yang mampu beri pulangan 10%, anda akan menerima dividen RM30,000 setiap tahun.

Dalam erti kata lain, dividen RM30,000 ini berupaya untuk mengganti-semula income RM2,500 sebulan / RM30,000 setahun yang anda miliki sebelum ini. Anda patut sedar, kalau semalam anda menjadi lumpuh keseluruhan dan tidak berupaya untuk bekerja lagi, MAJIKAN ANDA hanya akan bayar gaji maksima sampai 6 bulan sahaja (ikut peraturan Akta Buruh). Lepas tu, bye-bye-lah jawabnya. Macam mana nak survive lepas tu?

Anak isteri nak makan apa?

Untuk kakitangan awam yang ada pencen, mungkin akan terima 1/2 gaji dari gaji terakhir mereka. Kalau selama ni, dapat gaji penuh 100% pun, anda rasa macam tak cukup, bagaimana nak survive, bila income tinggal 1/2 sahaja kali ini? Ini belum cakap pasal kenaikan harga barang (inflasi) setiap tahun lagi ni...

Jadi, perkara sebegini-lah yang anda PATUT BERI PERHATIAN JIKA ANDA BENAR-BENAR MENG-UTAMAKAN KESELAMATAN & KEBAJIKAN KELUARGA ANDA. Jangan cakap saja lebih, kononnya anda memang utamakan kebajikan dan masa depan keluarga anda, tapi bila ditanya samada anda mempunyai perlindungan insurans yang SECUKUPNYA, anda berdalih atau geleng kepala?

Baki RM100 sebulan lagi (Bajet RM250 - RM150 = RM100), anda bajetkan untuk insurans perubatan bagi melindungi kebajikan anda dan anak-anak. Sekurang-kurangnya anda ada back-up tambahan untuk menampung kos perubatan yang mahal, bila berlaku kecemasan.

Bagi kakitangan awam, saya faham anda mungkin cakap, anda sudah ada kemudahan Wad Kelas 1 di hospital kerajaan, tapi izinkan saya tanya anda balik, ADAKAH ANDA MEMPUNYAI 1st PRIORITY bila berlaku kecemasan?

Maksud saya, bila sakit, adakah anda dapat admit ke wad terus, atau terpaksa menunggu 3-4 jam seperti orang lain dan hanya akan diwadkan jika penyakit anda serius & kritikal sahaja, sama macam orang lain?

Bila anda sakit kritikal seperti kanser, adakah anda menerima rawatan segera (operation & kimo), atau terpaksa tunggu giliran 2-3 bulan untuk dapat first appointment dan follow-up appointment yang entah tak tahu berapa bulan lagi baru dapat jumpa?

Bang, Akak, kalau dah sakit kritikal macam kanser ni, anda takde banyak masa nak tanggung tanggung rawatan ya. Kanser boleh tumbuh dan merebak 50% dalam masa 1 minggu saja! Boleh tunggu sampai 2-3 bulan?

Sebab itulah anda perlukan insurans perubatan, supaya jika berlaku kelewatan di hospital kerajaan, anda ada PILIHAN LAIN untuk dapatkan rawatan segera di hospital swasta lain.

------------ --------- --------- ---

10% lagi (dari income bulanan anda) boleh disimpan untuk keperluan jangka sederhana. Seperti keperluan pendidikan anak atau keperluan semasa ketika tengah sesak atau keperluan luar jangka.

Ye-lah, mana tahu nanti kereta rosak ke, accident ke, kena saman ke, ada lah duit nak bayar kalau ada simpanan untuk keperluan semasa.

Bajet ini, anda boleh simpan di bank, ASB atau Tabung Haji saja. Mudah untuk keluarkan semula jika diperlukan di masa hadapan.

------------ --------- --------- ---

10% lagi (dari income bulanan anda) boleh disimpan untuk keperluan masa depan anda seperti pendidikan universiti anak dan tabung persaraan anda.

Kalau anda mempunyai anak yang ramai (lebih dari 2 orang), anda perlu simpan 15% dari gaji anda untuk keperluan masa depan. Sebab kos universiti semakin mahal dari tahun ke tahun (inflasi 5% setahun).

Pelaburan untuk masa depan, boleh menggunakan produk kewangan seperti ASB, unit trust. investment-linked atau bursa saham, mengikut tahap toleransi anda terhadap risiko kerugian modal.

------------ --------- --------- -------

Of course, bukan semua orang mempunyai perancangan kewangan yang memenuhi kriteria 1/3 disetiap bahagian. Tetapi, cubalah adjust dan perbaiki kewangan anda mengikut pecahan ideal ini.

Kalau anda dapat tingkatkan pecahan 1/3 kepada 1/2 untuk simpanan & pelaburan, adalah lebih baik.

Kalau anda dapat kurangkan pecahan 1/3 ke atas keperluan semasa & bayaran pinjaman, kepada 1/4 atau 1/5, lagi-lah bagus.

Maknanya, semakin bertambah income bulanan anda, semakin banyak simpanan anda dapat lakukan, dan semakin kurang pecahan untuk perbelanjaan semasa dan bayaran hutang.

Mempunyai perancangan kewangan yang ideal adalah sangat penting untuk masa depan anda kerana ia akan menentukan bagaimana anda akan hidup selepas bersara nanti (tempoh di mana anda tidak lagi bekerja, tetapi hanya berbelanja setiap hari). Anda perlu ingat, bila bersara, anda mungkin akan hidup 20-30 tahun lagi, TANPA BEKERJA! Bolehkah anda survive?

Atau tak sampai 2-3 tahun, wang KWSP dah habis kesemuanya?

Untuk maklumat lanjut, anda boleh berbincang dengan saya mengenai perancangan kewangan anda. Saya sedia membantu, tetapi harapan saya, janganlah sekadar bertanya saja tapi tak buat apa apa. Anda kena ambil tindakan yang betul, berdasarkan perancangan masa depan anda. Jadi cubalah lakukan yang terbaik, demi masa depan anda sendiri.

------------ --------- --------- --------- --------- ------

FOOTNOTE

Saya bukan penjual produk atau seorang jurujual jalanan. Saya bekerja secara professional, di mana saya beri nasihat mengikut keperluan hidup anda, bukan kerana nak promosi produk tertentu dalam. Semua financial tools yang saya rekomen, adalah "alat" yang boleh membantu anda mencapai matlamat kewangan anda, seperti dalam perancangan kewangan yang kita bincangkan nanti.

------------ --------- --------- --------- --------- --------- --------- -------

Azha Syazri merupakan seorang Pengurus Insurans, Takaful & Pelaburan yang berdaftar dengan Financial Planning Association of Malaysia (FPAM), Life Insurance Association of Malaysia (LIAM) dan Malaysian Takaful Association (MTA). Beribu-pejabat di Menara MAA Kuala Lumpur, beliau mempunyai sarjana muda (Hons) dalam Business Administration, UK dan lulus Gred A di dalam certificate of examination in Investment-Linked Insurance (CEILI) dan lulus cemerlang Basic Financial Planning (CFP Module 1).

Beliau juga merupakan bekas penulis kewangan di majalah Mingguan Wanita dan telah menerbitkan lebih 90 artikel kewangan di majalah Mingguan Wanita, Bina Malaysia, Utusan Malaysia dan Berita Harian. Mempunyai pengalaman hampir 8 tahun sebagai full-time consultant di dalam bidang insurans, pelaburan dan perancangan kewangan dan kini sudah memiliki lebih 400 pelanggan di seluruh Malaysia.

Hubungi Kami

Followers

Lokasi C

Parkman Agro

|

Try My Fast URL: http://clix.to/ternak_cacing

|

Article CACING

- Alternatif dari Bahan Cacing Tanah (Lubricus Rubellus)

- Baja Kompos Secara Ringkasnya

- Baja organik berasaskan najis babi pula didedahkan

- Basic Earthworm Biology

- Cacing jana pendapatan lumayan

- Cacing pun Bisa Menguntungkan

- CACING SEBAGAI UBAT

- Cacing Tanah - Lumbricus Rubellus

- CacingTanah

- Dulu makan gaji, kini pengusaha cacing berjaya

- Fatwa ternak cacing

- Harga baja kimia naik lebih 20%

- Harga mampu cecah RM600 sekilogram

- Hidup mewah - menternak cacing

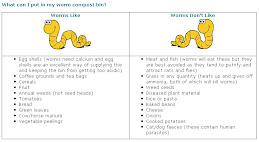

- How to make good compost

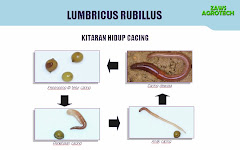

- Kitaran Hidup Cacing

- Kompos: Cara-cara Penyediaan Secara Sendiri

- Lawatan Penulis Blog LigaKampung

- Lawatan YB ke reban cacing di Kg Tehel

- Lintah Dan Cacing Harus Untuk Perubatan Dan Kosmetik

- Pasaran Cacing- Mana Arahnya

- Permintaan cacing di pasaran semakin tinggi

- Potensi Ternakan Cacing Kompos

- Ternakan cacing kompos.

- TONG SAMPAH MESRA ALAM - BioCom

- Usahawan cacing Kemaman

- Vermicompos

- Vermikompos (Kompos Cacing Tanah)

- Worm your way into money